12月以來,PTA期貨主力合約持續在4600-4800元/噸區間拉鋸震蕩,多空雙方圍繞成本支撐與需求淡季展開激烈博弈。截至12月8日,主力合約收于4694元/噸,微跌0.13%,既未突破前期高點壓力,也未下探估值支撐位,市場正處于方向選擇的關鍵節點。這種“上有頂、下有底”的格局背后,是原油、PX、供需等多重因素的復雜交織。

原油震蕩失向,PX偏強托底

作為PTA的核心成本來源,原油市場的“上下兩難”直接制約了產業鏈的價格方向。當前全球原油庫存持續累積,OPEC+減產退出計劃逐步落地,供應過剩壓力已從預期轉為現實。不過俄烏談判尚未達成一致,美國與委內瑞拉的地緣摩擦風險猶存,短期擾動仍將使油價維持拉鋸格局,難以對PTA形成明確指引。

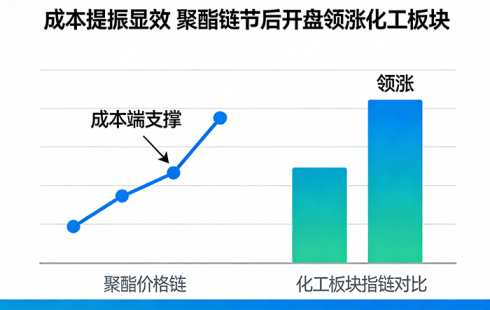

與原油的混沌不同,上游PX環節呈現明確支撐。受亞洲多套裝置集中檢修、韓國部分裝置12月中旬計劃停車影響,PX供應持續偏緊,截至11月底亞洲PX裝置開工率已降至78.7%。供需偏緊推動PX利潤走強,PXN(PX與石腦油價差)已漲至281美元/噸的年內高位,雖持續擠壓PTA加工費,但也為PTA價格筑牢了成本底線。

低加工費難改開工穩定,產能擴張近尾聲

PTA行業正經歷“低加工費與穩開工”的矛盾局面。截至12月5日,PTA加工費僅為194元/噸,處于歷史低位,部分企業已陷入生產虧損。但行業上下游一體化的特性顯著降低了開工率對單環節虧損的敏感性——多數生產企業配套PX裝置享受上游盈利,或配備聚酯裝置分享下游收益,使得最新行業開工率仍穩定在73.7%左右,供應收縮幅度有限。

中長期來看,PTA供應壓力將逐步緩解。2025年870萬噸新增產能投放后,2026年國內已無明確新增產能計劃,產能擴張步入尾聲。疊加11月以來寧波逸盛、四川能投等多套裝置因利潤低迷進入檢修,累計減少供應近200萬噸,行業庫存已連續4周下降,目前總庫存較去年同期降低30.57%,為價格提供了隱性支撐。

織造開工回落,聚酯韌性難續

進入12月,終端織造需求的季節性回落已成為壓制PTA的主要力量。數據顯示,江浙織機綜合開工率降至69%,印染開工率維持74%,較11月高點均出現明顯下移,下游補庫節奏隨之放緩,聚酯工廠庫存連續幾周呈現累積態勢。

盡管當前聚酯開工率仍維持91.5%的高位,長絲、瓶片等主要品種盈利修復,顯示出短期需求韌性,但季節性壓力已不可逆。市場普遍預計明年1月聚酯開工將進入季節性回落周期,屆時對PTA的剛性需求將明顯減弱,累庫預期將進一步強化價格壓力。不過印度取消PTA進口BIS認證的政策利好,可能帶動出口訂單恢復,為需求端提供一定緩沖。

綜合來看,PTA當前正處于“成本有支撐、需求有壓力”的平衡狀態:低估值、低庫存、PX偏強構成三重支撐,而需求淡季、原油混沌、累庫預期形成三重壓力,短期內4600-4800元/噸的震蕩格局難以打破。

對于投資者而言,需重點關注三大節點:一是4730元/噸壓力位與4660元/噸支撐位的突破情況,短線可在此區間內高拋低吸;二是12月中下旬PX檢修落地情況與聚酯開工回落速度,這將直接影響供需格局;三是原油地緣風險與庫存數據的邊際變化,若出現超預期事件可能引發區間突破。中長期來看,2026年PTA與聚酯的產能供需錯配值得期待,待需求淡季過后,或迎來布局遠月多單的機會。